Thesaurierend oder ausschüttend – die goldene Frage?

Jeder der sich mit dem ETF-Kauf beschäftigt, wird sich die Frage stellen, ob er thesaurierend oder ausschüttend sein soll. Was besser ist, kann nicht pauschal für jede Lebenssituation beantwortet werden. Der folgende Leitfaden soll bei der Entscheidung helfen.

Prinzipielle Unterschiede

Was ist ein thesaurierender ETF?

ETFs investieren in Vermögensgegenstände, die häufig Geld ausschütten. Das können Aktien sein, die Dividenden zahlen. Auch Immobilien, die Mieterträge ausschütten, sind denkbar. Anleihen-ETFs generieren Zinserträge. In einem ETF werden diese Erträge sofort wieder angelegt, wenn er thesaurierend ist. Damit kann das generierte Geld weiterarbeiten und trägt zum Kursertrag langfristig erheblich bei.

Was ist ein ausschüttender ETF?

Der ausschüttende ETF sammelt die Erträge für ein paar Monate und schüttet diese dann dem Anleger aus. In dem Moment der Ausschüttung sinkt der Kurswert des ETFs genau um diesen ausgeschütteten Betrag pro Anteil.

Beispiel: Kurs des ETFs 51 EUR. Dann wird 1 EUR ausgeschüttet. Der ETF ist danach nur noch 50 EUR wert, 1 EUR verbleibt auf dem Konto des Anlegers.

Damit kann ein ausschüttender ETF nie stärker als sein thesaurierendes Pendant steigen, es wird schließlich immer wieder Geld abgezogen. Angenommen der Anleger legt ausgeschüttete Beträge sofort wieder in den gleichen ETF an: er hat dann faktisch die gleiche Performance, wie ein Anleger, der einen thesaurierenden ETF gekauft hat.

Legt der Anleger ausgeschüttetes Geld nicht wieder an, sichert er damit ein Teilvermögen vor zukünftigen Kursverlusten. Er kann jedoch damit an weiteren Kursgewinnen nicht partizipieren.

Wie erkenne ich ob ein ETF thesaurierend oder ausschüttend ist?

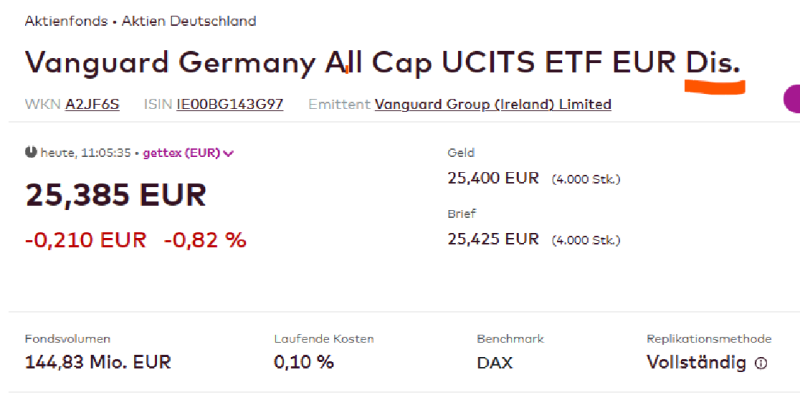

Im Fondsnamen ist die Ertragsverwendungskomponente mit dem Zusatz DIS (manchmal auch DIST) oder ACC gekennzeichnet. DIS/DIST (engl. distributing) steht für ausschüttend und ACC ( engl. accumulating) für thesaurierend. Wenn nichts da steht, ist es sehr wahrscheinlich ein Dividenden-ETF, dessen Ziel explizit die Ausschüttungen sind. Deshalb sind diese Fonds ausschüttend und es gibt keine thesaurierende Variante.

Vor- und Nachteile

Bequemlichkeit versus Timingmöglichkeiten

Wer langfristig Aktienmarktvermögen mit einem ETF aufbauen will, sollte ausgeschüttetes Geld für sich arbeiten lassen. Er müsste es somit wieder investieren. Damit das punktgenau funktioniert, empfiehlt sich der thesaurierende ETF. Er ist auch die bequemste Variante.

Der Anleger, der in Krisenzeiten stärker investieren möchte, kann Erträge aus ausschüttenden ETFs sammeln und dann nachkaufen. Er nutzt es, dass Aktien-ETFs dann günstiger sind.

Häufig trauen sich Anleger genau in diesen Zeiten nicht zu investieren, was ein Problem der Börsenpsychologie ist. Hier kann es sich lohnen, sich stärker mit dem Sentiment zu beschäftigen. Das Sentiment ist der Begriff für Börsenstimmung. Ist dieses stark negativ, ist das Ende einer Krise oft nah, denn jeder Pessimist hat dann verkauft – es sind somit nur noch potenzielle Käufer da.

Die Sache mit der Steuer

Ausschüttungen werden sofort versteuert, wenn der Freistellungsauftrag ausgeschöpft ist. Für thesaurierende Fonds muss einmal jährlich eine Vorabpauschale bezahlt werden (eine Art Vorschuss ans Finanzamt). Wird der ETF später verkauft, so wird der Kursgewinn versteuert. Von der Steuer wird jedoch die bereits bezahlte Vorabpauschale abgezogen.

Mit keiner der Variante steht man steuerlich besser da. Mit thesaurierenden ETFs schiebt man die Steuerschuld nur vor sich her. Aber das noch nicht versteuerte Geld arbeitet im Fonds weiter: ein großer Pluspunkt für Thesaurierer.

Passives Einkommen

Wer passives Einkommen mit ETFs generieren möchte, wird früher oder später um ausschüttende ETFs nicht herumkommen. Nur diese bieten mit ihren Ausschüttungen einen unterjährigen Zahlungsstrom, häufig viermal im Jahr.

Damit man aber wirklich von den Dividenden eines ETFs leben kann, braucht man ein ETF-Vermögen von 600-700 Tsd EUR. Das würde ein Einkommen von vielleicht 1.800 EUR im Monat bringen, welches aber noch durch die Kapitalertragssteuer gekürzt wird.

Wer 600 Tsd EUR Cashvermögen (aufgebaut mit einem Thesaurierer) hat, kann sich 25 Jahre lang 2.000 EUR im Monat auszahlen. Wahrscheinlich sogar mehr, wenn der Cashstock zwischenzeitlich verzinst wurde.

Das passive Einkommen ist somit kein kräftiges Argument für eine der beiden Varianten.

Aufbauphase versus Vermögenserhalt

Wer ganz am Anfang des Vermögensaufbaus steht, für den wird der Thesaurierer das Maß der Dinge sein. Bei einer Depotgröße von 5.000 EUR sind vielleicht 150-200 EUR Dividendenertrag zu erwarten. Wer das manuell reinvestiert, zahlt jedoch Transaktionsgebühren von 10-20 EUR. Das ergibt ökonomisch wenig Sinn.

Bei 500.000 EUR sieht das schon anders aus. Mit den Erträgen kann nicht nur die Reinvestition zeitlich geschickt und wirtschaftlich sinnvoll gesteuert werden. Der ausschüttende ETF kann auch beim Entsparen helfen. Wer am Ende seiner Vermögensaufbauphase steht und ETF-Vermögen nicht auflösen möchte, der kann eine Weile von den Ausschüttungserträgen leben. Das kann nötig sein, wenn die Börse gerade einen Crash hinter sich hat. Erholt sich die Börse dann wieder, so kann das Vermögen liquidiert und vom Kapitalerlös weitergelebt werden.

Daumenregel: Wann soll der ETF thesaurierend oder ausschüttend sein?

Es ist somit doch eine Daumenregel bei der Frage thesaurierend oder ausschüttend möglich. Ist das Vermögen klein und im Aufbau: Nutze thesaurierende ETFs. Je höher das Vermögen und je näher das Ende der Aufbauphase kommt, desto größer sollte der Anteil an ausschüttenden ETFs sein.

Möchten Sie mehr über die Börse wissen?

Börse für Einsteiger: Alles über Aktien, Anleihen, Rohstoffe, ETFs – einfach erklärt. Zum Buch auf Amazon*.